住宅ローンは、いろいろな銀行・金融機関で見積もりを取ったっ結果、三井住友信託銀行にしました。その理由と、公式ホームページには書かれていない気になるポイントも解説します。

目次

三井住友信託銀行の住宅ローンにした理由

結論からいうと、三井住友信託銀行の住宅ローンは、変動金利が安い! 高額融資が可能! 長期30年の固定もできてしかも低利! 融資は分割実行も可能! そして窓口でのサービスも受けられる!と、他の銀行の住宅ローンに比べると圧倒的に使い勝手のいい三井住友信託の住宅ローンでした。

金利が安い

冒頭にも書きましたが、三井住友信託銀行の住宅ローンの良さは、まず金利の安さ。変動はネット銀行並みで、超長期の固定も他の銀行の変動並み。

フラット35と違って長期は30年固定までしかできませんが、1%を切るレベルで、さらに後段で説明する優遇金利を使うと1%を切ります。

使い勝手がいい

変動と固定を混み合わせることや、特約の生命保険を住宅ローン全額ではなく一部分にのみつけること、融資を受けるタイミングも支払いに合わせてフレキシブルに設定できるところがいいです。

評判と口コミ

住宅ローンを借りるときにまず相談したのは、普段から色々良くしてくれている某大手都市銀行の私の担当者。

住宅ローンも担当者さんから借りたかったのですが、他銀行でも見積もりをとるという話はしていました。

その後、しばらくしてから担当者さんから電話があって、三井住友信託銀行の住宅ローンが安かったことを告白。

「せめて同じ条件で借りれるならあなたのところから借りたいんだけど、、、」と相談したら、「いや、実は私も三井住友信託銀行で住宅ローンを借りているんですよね。」と衝撃の告白返し。。。

なんでも、長期固定金利で夫婦で借りるだけ借りて、余ったお金は投資に回しているんだとか。

夫婦で銀行員だったらよほどのことが無い限り二人とも失業して住宅ローン返済に困るということもないでしょうから、年収の8倍程度なら借り入れをして運用に回すのも考え方としてはあるかもしれません。

さすがだなぁ。と思いましたが、正直、私には、そこまでレバレッジをかける勇気はありませんが。。

デメリット

三井住友信託銀行の住宅ローンは、変動金利であればネット銀行の方が金利が若干安いことがあります。

とはいえ、優遇金利を使うことができればこの金利差も逆転します。

また、借入金額、借入時期、元利均等返済・元金均等返済、変動・固定の割合、団信特約の種類、組み合わせが自由で、自由度が高いのも選択肢が無限に多くなってしまうので、よくわかりません。

でも、窓口やメールで長年住宅ローンを担当してきている方に直接相談できるので、自分にぴったりあった住宅ローンを作ることができます。

三井住友信託銀行の住宅ローンについて、自分なりに整理をしてまとめてみましたので、参考にしてください。

元利均等返済と元金均等返済

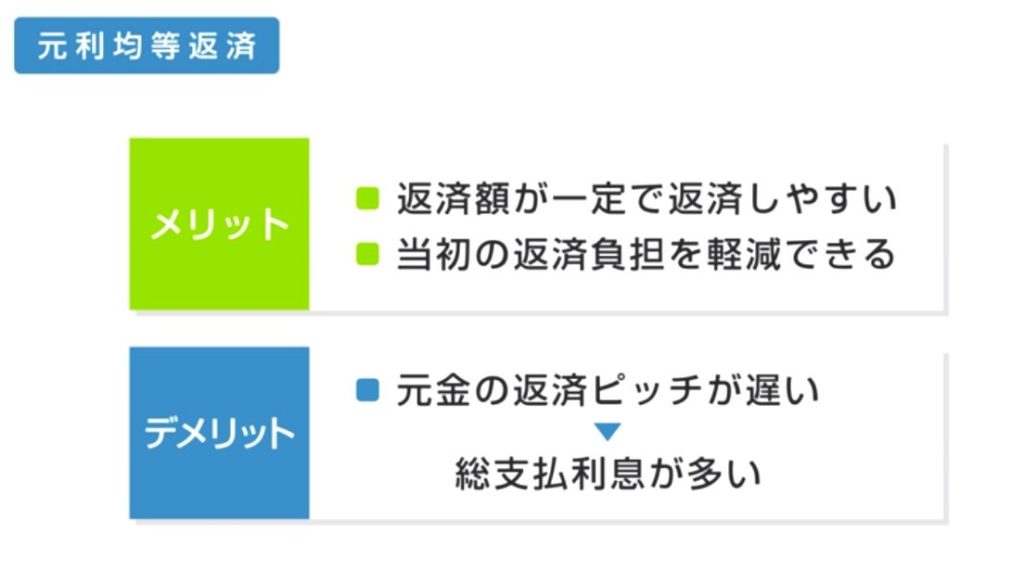

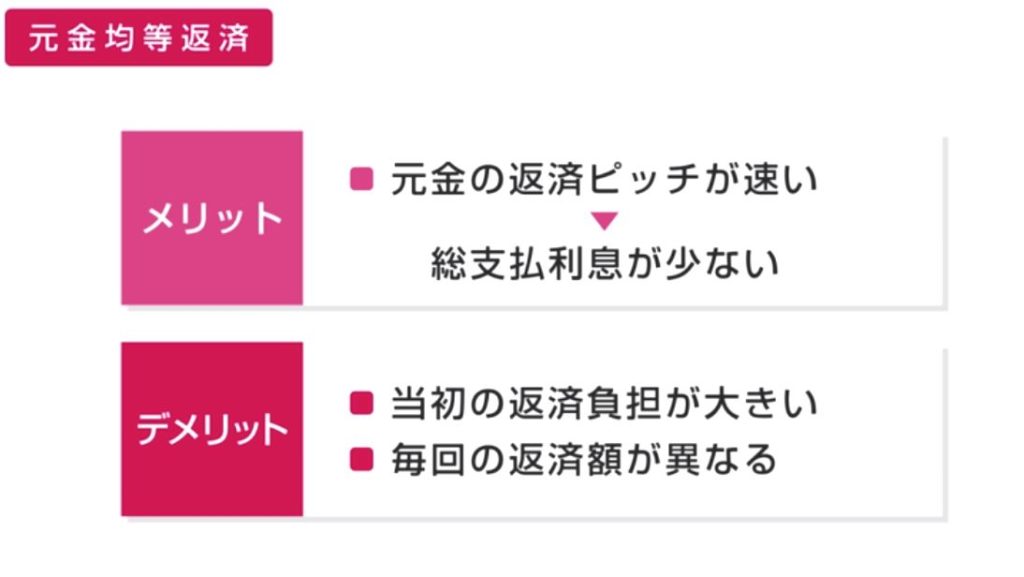

元利均等返済と元金均等返済の二つの返済方法がある。

元金均等と元利均等返済。元金均等はどういう人にどっちがおすすめ?

低金利の現状では元利均等返済をご選択される方が多い印象です。

元利均等返済

元利均等返済は毎月の返済額がおんなじ返済方式。

普通の人は元利均等返済を選ぶ。

元金均等返済

元金均等返済は毎月の元金の返済額がおんなじで、金利分の返済額が元金に応じて少なくなっていく方式。

元金の返済ペースが速いので、当然ながら総額のご返済額としては元金均等の方が安くなる。

但し、借入当初の毎月の返済負担は大きくなります。

資金に余裕のある人が選ぶ。

つまり、返済に余裕があって、ローン支払額を一番安いタイプにしたい方が選択するのが、元金均等。

変動金利 (変動プラン)

変動金利か固定金利か、永遠のテーマかもしれません。

まずは人気の変動プランを見ていきましょう。

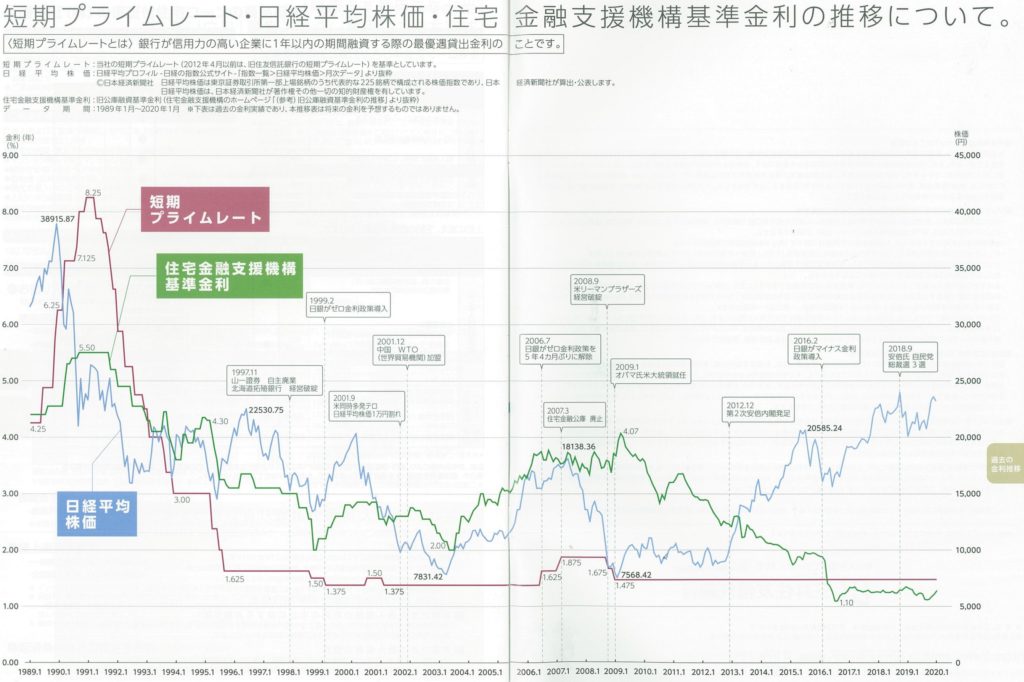

見直し時期と基準金利

金利の見直しは、毎年、3月1日・9月1日が基準日となり、基準金利(三井住友信託銀行の短期プライムレート)の変更幅と同じ分だけ引き下げ・引き上げが行われる。

4月~9月末までの金利は3/1の短期プライムレート+1%-優遇幅。

10月~3月末までの金利は9/1の短期プライムレート+1%-優遇幅。

となります。

※変動金利は半年固定することが基本だが、急激な短期プライムレートの状況があった場合は半年の期間内でも見直しをする可能性がある。

ところで、住宅ローンの変動金利は、市場環境に応じて金利が変動するって思ってませんか?

誤解している人も多いかもしれませんが、09年1月以降変動で借りた人の金利は一度も下がっていません。

2009年1月以降、短期プライムレートが変更されていないからです。

なので、3月1日が基準日なので、2009年4月以降に変動金利で借入した人は当初金利から変更がない状態となります。

金利が毎月上下しているようにみえるのは、短期プライムレートは変わらなくても優遇幅が変更されているからです。

短期プライムレートが今後引き下げになることは、まず、ないと思います。

もちろん、ものすごいマイナス金利になれば別ですが、ここ20年は今のレベルに張り付いているのでここから金利が下がることはまずないでしょう。

尚、一度契約すると優遇幅もずーっと変わりません。

三井住友信託銀行 短期プライムレート 推移

1989年以降の実際の三井住友信託銀行 短期プライムレートの推移です。

三井住友信託銀行 短期プライムレートは、2009年1月以降、1.475%で張り付いていることがわかりますね。

日銀発表の短期プライムレート金利推移も。

https://www.boj.or.jp/statistics/dl/loan/prime/prime.htm

返済額変更方式

元利均等返済の場合、金利が変化した場合でも、一定期間(5年毎)の間は、毎月の返済額は変わりません。

また、期間経過後も、金利が上昇したとしても、毎月の返済額の増額は最大125%が上限となります。

注意点は、一定期間の支払額が変わらない、あるいは返済額の上限が125%になっているとしても、金利上昇が制限されているわけではないという点です。

支払額に占める、元金と利息の割合のみが変更されるだけで、払うことができなかった金利は最終回にしっかり払う必要がある点は注意しましょう。

変動金利でも返済額に上限があるので、金利上昇時でも利息の支払は上昇がある、と考えている人もいますが、これは間違った理解です。

確かに、金利上昇時であっても、毎月の返済額に上限はあるのですが、返済額にしめる元本と利息の割合が変わり、しっかりと利払いが増加します。その場合、元本が減らなくなり、利払が増えるので、最終回までに払いきれなかった元本・金利は、最終回にまとめてしっかり払う必要があります。

もう一度言うと、金利上昇時には、毎月の返済額が変わらないだけで、利息はしっかり増えます。払えなかった利息は未払い利息として、次回以降の返済にしっかり繰り延べらます。最終回の返済までに支払えなかった利息は、最終回にまとめて支払います。

返済額の増加幅に上限があるからといっても、金利上昇分はいつかしっかり払う必要があります。

当たり前といえばあたり前ですよね。

ネット上の口コミや評判では、返済額の増加幅の上限が125%であることを、金利が5年で125%までしか上昇しないと、勘違いしている人も多いようです。

これは勘違いなので、注意してください。

上限プラン

変動金利による金利の急上昇が心配な人は、「上限プラン」に申し込むことで金利の上昇に上限を設定することができます。

上限付きの変動金利プランです。その分金利は高くなりますが、急上昇が心配な人は検討されてもいいかもしれません。

固定金利

固定金利は最長で30年。固定金利を選択した場合は、当初固定金利終了後の優遇幅が設定される。

新規借り入れ時の金利の見直しは毎月。

固定期間は、2/3/5/10/15/20/30年が選べる。

固定期間中は金利の変更はできない。固定期間終了後は残存期間内で変動か固定を選ぶことができます。

変動金利の基準金利は短期プライムレート+1%。短期プライムレートが、1.475%で、優遇幅が1.45%だった場合には、固定期間終了後の変動金利は以下の通りとなります。

1.475%【短期プライムレート】+1%【変動金利の基準金利】-1.45%【優遇幅】=1.025%【固定金利終了後の金利】

金利引き下げ

当初期間金利引き下げと全期間一定金利引き下げの2種類。

保証料型と融資手数料型

保証料型と融資手数料型の違い

- 保証料型は最初安いけど金利が高い

- 融資手数料型は最初は高いけど金利が安い

- 保証料型は保証料返戻がある。但し、銀行側ではいくらもどってくるか、よくわかっていない。保証会社からの返金になるため。例えば、同じ金額を繰上返済しても、繰上返済の時期(借入からの経過期間)によって返戻金額は異なる、

- 例えば、8000万円借り入れの場合、13年目 /17年目返済時ともに融資手数料型の方が、総額は低い。

保証料型は、保証料+保証事務手数料が発生。一方、融資手数料型の場合は、保証料+保証事務手数料の代わりに、融資手数料(融資金額×2.2%)が発生する。

保証型におすすめな人

保証料型がおすすめな人、保証型を選ぶ人は、借入期間がそもそも短いか、途中でローンを完済する予定の人になります。

①借入期間がそもそも短い方

保証料は1,000万あたり借入年数に応じて算出されます。

一方、融資手数料は期間に関係なく借入金額×2.2%となるので借入時点での諸費用に大きな違いが発生します。

② 購入物件からの住替えを前提にされている方

お子様がいらっしゃらないお若い方に多いのですが、お子様が生まれて家族構成が変われば住替えする予定という方は保証料型をご選択される場合が多い。こういう人の場合は、住み替え時にローンを完済してしまうので、保証料がもどってくる保証料型を選ぶほうがお得。

③ 現金で購入できるが、住宅ローン減税のために借入をされる方

10年又は13年の住宅ローン減税期間終了後、完済するため保証料型を選択される場合が多いです。

銀行の方の経験上では上記のような方が保証料型を選択されているそう。

現在は低金利なので、金利が下がれば借換・・・という考えの人は少ない。

というのも、これ以上金利が下がる余地はあんまりないですもんね。

金利差がないので、借換メリットが生じなくなっています。

融資手数料型がオススメな人

現状では長期で借入する前提の人が、融資手数料型がおすすめ。

ミックスローン

三井住友信託銀行は、「ワンライティングミックス」と「ミックス」という二つのタイプのミックスローンが可能。

| ワンライティングミックス | 一枚の契約書で金利のみを2つ選択できます。 |

| ミックス | 金利ごとに契約書を作成します。この為、金利以外も自由に選択(組み合わせ)可能。 |

ミックスローン

ミックスローンは、二つ以上の金利パターンを組み合わせることも可能。例えば、固定10年3000万円、固定30年3000万円、変動3000万円というのも可能です。

また、ミックスでは、金利毎の契約書作成になるため、「八大疾病保障」のオプションも、契約ごとに付帯させるかどうかを決定できます。

尚、印紙代や抵当権設定登記所費用は契約ごとに発生。

1000万超5000万以下・・・20,200円

5000万超10000万以下・・・60,600円

ちなみに、ミックスの場合は、印紙代が安くなるケースがある(例:8000万円をかりて4000万/4000万で分けた場合)。

一方、ワンライティングミックスの場合は、1本の契約書となり、印紙代は1本の契約と変わりまえsん。

ワンライティングミックスローン

二契約になるが、書類は1つですみ、二つの金利パターンを選べるのがワンライティングミックスローン。

抵当権の設定はも一件のみ。

但し、融資手数料型は選択できない。

融資手数料型で金利を複数にしたい場合は、ミックスとする日必要がある。

借入期間、返済方法、保証料支払い方法は同一。

プラン両方が完済になるまで、抵当権の抹消はできない。

繰り上げ返済は別々で可能。

ミックスローンと普通の契約の違い

保証料・抵当権設定登記料に違いはない

ワンライティングミックスローンの場合は、保証事務手数料も違いはない。

ミックスローンと固定一本の違いは、金利と借入時の諸費用の違いだけで、繰り上げ返済時の手数料やその他の違いはない。

繰上返済手数料 インターネットバンキングをご利用いただく場合は無料。

書面での手続きの場合は16,500円(15,000円+消費税)

ミックスとワンライティングの組み合わせもできるか?

ミックスとワンライティングミックスを組み合わせることもできる。

例えば、①30年固定5000万円、②変動1000万円/20年固定2000万円の組み合わせも可能。

更に、 ①が土地、②が建物でも可能ですし、①②の組み合わせで土地の融資に対応することも可能。

組み合わせることができる場合の費用は? 登記費用は1本の契約であっても、複数の契約であっても変わらない?

⇒契約書の通数ごとに登記をしますので、登録免許税は借入金額で算出するため変わりませんが、司法書士報酬料が変わる。

司法書士報酬料はある意味、自由な設定となりますので交渉の余地はあると思います。

ミックスは金利毎に契約書を作成することができるので、一つの契約書は保証料型/元金均等返済/8大疾病なしにしつつ、もう一つの契約書は融資手数料型/元利均等返済/8大疾病ありというような組み合わせも可能?

⇒可能です。

固定・変動の切り替え

変動から固定は可能

変動を固定へ変更することは月単位で対応可能です。

しかも、金利見直しの手続きはインターネットバンキングを利用すると、手数料は無料です。

固定から変動はできない

固定を選択している場合、固定期間が終了するまでは変動・固定への切り替えは出来ません。

というのも、三井住友信託の住宅ローンは変動金利が基本となっており、この変動金利に固定の特約を付保することで固定金利を作っています。

このため、特約期間中は金利の見直しができません。

推測ですが、現在の環境下では、金利は低下傾向にあったので、高い固定金利をいったん解約するには多額のお金を払う必要があるので、現実的ではない、というのが背景にあると思います。

今後、金利が上昇する局面になった場合、安い固定金利は、価値が出てくるので、もしかすると、固定から変動に切り替えもできるようになるかもしれません。

融資金額と融資実行のタイミング、金利の関係

土地に対する融資 (土地を買って建物を買う場合)

融資金額は、融資金額総額から、土地代、建物代を上限として、土地部分と建物部分にそれぞれの融資金額が案分される。(例:2千万円が借りれるとなった場合、費用を含めた土地代を上限として、土地の引き渡し時に融資を受けることができる。建物の融資は、融資総額から土地の引き渡し時の融資額を引いたもの)

より正確に言うと、土地の融資までに建物の工事請負契約書を締結し、銀行に提出した場合は、審査次第となるが、土地ご融資時に土地の売買価格+諸費用の融資が可能。

工事請負契約書の締結が後になる場合は、土地融資時は土地の売買価格までとなり、諸費用は自己資金にて手当てする必要がある。

建物部分の融資は、工事請負契約書の締結が前となるか後ろとなるか、どちらの場合でも、建物の支払いタイミングになる。

融資は都度の支払い以下になるので、土地融資時に建物代の融資を合わせて受けることはできない。

建物融資時に建物代を超える融資額土地代の融資を受けることはできないなので、土地を手持ち資金で購入した場合、土地分の融資を後から建物融資時に合わせて受けることはできない。

尚、フラット35では、融資実行は建物引き渡し時なので、土地代から融資をしてもらえる。

建物に対する融資

住宅の建物部分の融資は、建物引渡時のご融資が一般的ですが、銀行とハウスメーカーの提携があれば、完成迄待たずに、着工金・中間金・竣工金と分割して融資を受けることが可能。

但し、着工金・中間金・竣工金と分割する場合は変動金利のみの対応となる、

着工金・中間金を自己資金で充当し、竣工時に融資を受ければ、最終的には、着工金・中間金分が口座に残る形の融資が可能です。

この場合は分割での融資ではないので、固定金利も選択可能。

尚、金利は融資月の金利となります。

また、ハウスメーカーが了承すれば、中間金で一括の融資とすることもでき、その場合は、固定金利の選択も可能。

土地融資分の返済

通常、融資翌月より返済が開始されます。

但し、賃料等とローンの二重の出費となりますので土地分の元本返済を建物ご融資予定時期まで据え置くことが可能。

この場合は別途200円印紙が必要となる。

疾病特約

三井住友信託銀行の疾病特約は、団信に加えて加入する保険です。

借入時の年齢が45歳前後で加入できる特約が決められていて、保証額を借入額の100%とするか、半分とするかなどによって上乗せする金利の料率が変わります。

疾病特約は、対面銀行であれば三菱UFJ銀行が手厚いこと有名で、ネット銀行の住宅ローンには無料の疾病特約が付いています。

例えば、系列の住信SBIネット銀行の住宅ローンの金利はあまり三井住友信託銀行の住宅ローンと変わりませんが、疾病特約が無料です。

三井住友信託銀行の疾病特約は上乗せ金利が+0.1%~+0.3%と安くはないので、もし、疾病特約を重視するのであれば、他の銀行の住宅ローンの方が、仕上がり金利は安くなるかもしれません。

疾病特約が付けられるのは加入時のみ。

ローン借り入れ中に加入・脱退することはできません。

尚、ミックスローンを組んだ場合、各ローン毎に特約を付けるか付けないかを選ぶことができます。

保証額を調整したい人にお勧めです。

三井住友信託銀行の住宅ローンの仮審査や本審査にかかる時間

仮審査

まず、仮審査があります。

保証会社審査後、三井住友信託銀行内での審査があり、1週間程度で、いくら迄融資が出るか、結果がわかります。

その後、本審査があります。

本審査

本審査は、仮審査同様に保証会社審査後、三井住友信託銀行内での審査があり、所要時間は約1~2週間が目安となります。

その他

転勤時の扱い

転勤や親の介護等で物理的に居住できない場合の一時的な賃貸はやむなしとなり、認められる。

物理的な状況が解消され次第、居住されることを確認の上、住所変更を行う。

連絡ができる状態を保っていれば問題ない。

自分で賃料を設定し、借家人を選択して、問題なし。

優遇金利

住宅ローン家計応援プランを使うと、最大0.03%の金利優遇が可能。

https://www.smtb.jp/personal/loan/house/support-plan/

その他、仲介業者やハウスメーカーとの提携による優遇金利もあり、家計応援プランとの併用も可能。

但し、仲介業者とハウスメーカーの優遇金利は重複して受けることはできません。

その他、子供が生まれたら1年間は0.1%の金利優遇。

こちらはその他優遇金利と重複して適用されます。

1億円以上の融資

ホームページ上には借入金額は1億円までと表記されていますが、実際は、相談すると審査してもらえ、1億円以上の融資も可能です。

金利は1億円以下の融資と1億円超の融資で違いはありません。

年収の何倍まで借りられる?

借入金利により返済額がことなるため、一概には言えませんが、一般的には年収の5倍から8倍迄借りられます。

プライベートバンキングサービス

資産10億円以上あるとプライベートバンキングサービスが受けられます。

買い替え・買い増しを行う場合

将来、手元資金で、家の買い増し・買い替えを行う場合、既存の住宅ローンの扱いはどうなるか?

⇒新しく住宅ローンを組んで住替えの住宅を購入する場合は、既存の住宅ローンを完済することが必要。

住宅ローンはアパートローンのような収益性のローンに比べて、生活に必要な家を購入するためのローンということで金利が低く設定されています。

このため、住宅ローンがありながら賃貸物件にすることは認められません。

年収に対してローンの返済比率が審査基準内であれば、一時的なダブルローンが認められる場合はある。

LGBTにやさしい住宅ローン

三井住友信託銀行は1月から、性的少数者(LGBT)が住宅ローンを借りやすくするよう取り扱い基準を改めた。東京都渋谷区が発行する「パートナーシップ証明書」の写しなどを提出することが条件となる。

ペアローン

三井住友信託は、ペアローンでも手数料は一人分の33000円のみ。

ペアローンなので2人とも団信入れます。

電子契約は?

印紙がいらない電子契約は、現在のところ三井住友信託銀行の住宅ローンでは取り扱いがありません。

その他住宅ローン関連

三井住友信託銀行の住宅ローンの金利推移

三井住友信託銀行の住宅ローン金利推移です。住宅ローンを選ぶとき、三井住友信託銀行の住宅ローンの金利推移がどこにもなかったので調べてみました。

アルヒのキャンペーンコード

35年固定金利がまぁまぁ安くて、審査が銀行より緩いといわれるアルヒの住宅ローン。

ARUHIのキャンペーンコードを紹介しています。

融資がいくら受けられるか、ネットで確認するだけで数千円がもらえる方法も紹介しています。